Tekst: Bas Vermond*

Het is geen spectaculaire entree geweest voor warenhuisketen Hudson’s Bay in Nederland. De winkels zijn mooi maar ogen verontrustend stil. Toch loert er groter gevaar; één ontevreden aandeelhouder.

Er is al veel geschreven over de komst van Hudson’s Bay naar Nederland. Ook de retailgoeroes hebben al uitvoerig uit de doeken mogen doen hoe zij denken over de winkels en het aanbod.

Echter, het aanbod en de uitstraling van de winkels zijn de minste problemen waar het Canadese Hudson’s Bay Company (het moederbedrijf) zich zorgen om zal maken. En toch blijft de echte problematiek onderbelicht.

In dit artikel belicht ik wat er aan de hand is achter de schermen bij Hudson’s Bay Company en waarom dat wel eens het einde zou kunnen betekenen voor de winkels van Hudson’s Bay in Nederland.

Twee Fransozen, indianen en pelzen

De geschiedenis van de Hudson’s Bay Company (hierna HBC) gaat ver terug. Het is niet alleen het oudste bedrijf van Canada, maar zelfs het op één na oudste bedrijf van heel Noord-Amerika. In 1670 werd het opgericht door twee Fransozen. Deze twee Fransozen waren de eersten met het idee om een ruilhandel met indianen aan de Hudsonbaai op te richten, voornamelijk met het oog op pelshandel.

Detailhandel en vastgoed

In 1881 ontstond HBC in de huidige vorm: er werd een winkel geopend in Winnipeg, Canada.

Al snel schoten de winkelketens als paddenstoelen uit de grond en in veel afgelegen steden zijn de ketens die onder HBC vallen nog altijd de enige winkels die er zijn. Het bedrijf groeide in de loop van de eeuwen gestaag door. Tegenwoordig heeft HBC bijna 500 winkels en rond de 60.000 werknemers wereldwijd. In 2012 kreeg het bedrijf een beursnotering aan de Toronto Stock Exchange.

Detailhandel en vastgoed zijn ook nu nog de belangrijkste twee poten van HBC. Tot de detailhandelstal van het bedrijf behoren behalve het warenhuis Hudson’s Bay ook Saks Fifth Avenue, de outletwinkel Saks Off 5th en de luxeketen Lord & Taylor in de VS. In 2015 werd de Duitse warenhuisketen Kaufhof en het Belgische Galeria Inno voor circa 3 miljard euro gekocht.

Begin september van dit jaar opende HBC de eerste 10 Hudson’s Bay-warenhuizen in Nederland. In 2018 en 2019 staan er meer openingen in Nederland gepland. HBC’s omzet in 2016 bedroeg 9,8 miljard euro. Het bedrijf bezit zo’n 8,4 miljard euro (!) aan vastgoed.

‘Alle steun vanuit Amerika’

Het is niet onopgemerkt gebleven dat het nog niet storm loopt in de Nederlandse warenhuizen van Hudson’s Bay.

Begin september meldde directeur inkoop en marketing Jacco van der Steen op BNR dat ‘het zeker twee à drie jaar duurt voor je als nieuw warenhuis je ‘fans’ aan je gebonden hebt’. Van der Steen heeft naar eigen zeggen alle steun vanuit het Amerikaanse moederbedrijf om een eigen reputatie op te kunnen bouwen in Nederland. ‘Ze willen graag op lange termijn succesvol zijn in Europa’. Het bestuur van HBC wil inderdaad graag een Europees succesverhaal neerzetten. Met Nederland als derde uitvalsbasis (na Duitsland en België) moet Europa langzaam maar zeker veroverd worden.

Maar er is één man die hier héél anders over denkt. Maak kennis met Jonathan Litt. Hij is in Amerika bekender in vastgoedkringen dan in de detailhandel en is ‘chief investment officer’ bij investeringsmaatschappij Land & Buildings Investment Management.

Jonathan Litt bezit een kleine 4,5 procent van de aandelen van HBC. Land & Buildings doet wat de naam impliceert: het neemt deelnemingen in onroerendgoedbedrijven en dwingt soms strategische veranderingen af. En dat laatste is precies wat hij momenteel doet bij HBC.

Luis in de Canadese pels

In juni van dit jaar stuurt Jonathan Litt van Land & Buildings een brief naar het bestuur van HBC met de boodschap dat het beste gebruik van HBC’s onroerend goed niet in een warenhuis zit.

Volgens Litt is het onroerend goed van het bedrijf vier keer meer waard dan de handelswaarde van het hele bedrijf. Litt omschrijft HBC als ‘één van die zeldzame ruwe diamanten die een vastgoedinvesteerder soms vindt in een carrière.’

Volgens Litt is het onroerend goed van het bedrijf vier keer meer waard dan de handelswaarde van het hele bedrijf. Litt omschrijft HBC als ‘één van die zeldzame ruwe diamanten die een vastgoedinvesteerder soms vindt in een carrière.’

Litt dringt er bij HBC op aan om te overwegen de beurs te verlaten en/of andere vormen van gebruik van het onroerend goed in overweging te nemen. Litt heeft weinig geduld met de leiders van HBC, die zich volledig inzetten voor de detailhandel en het onroerend goed-gedeelte als tweede prioriteit zien. Eind juli van dit jaar zet Jonathan Litt de raad van bestuur van HBC verder onder druk door een speciale aandeelhoudersvergadering uit te roepen. Tijdens deze speciale vergadering wil Litt het bestuur verwijderen en vervangen.

Het bestuur zwicht onder de druk en neemt maatregelen om de gemoederen tot bedaren te brengen.

Eind oktober j.l maakt HBC bekend dat het afscheid neemt van ceo Jerry Storch. De reden van het vertrek wordt niet bekendgemaakt maar dit laat zich raden. Ondertussen draait de geruchtenmachine op volle toeren.

Eind oktober j.l maakt HBC bekend dat het afscheid neemt van ceo Jerry Storch. De reden van het vertrek wordt niet bekendgemaakt maar dit laat zich raden. Ondertussen draait de geruchtenmachine op volle toeren.

Geruchten dat HBC op zoek is naar investeerders om het bedrijf van de beurs halen. Precies zoals Litt eist.

Aandeelhouder Litt is niet tevreden. De exit van de topman onderstreept voor hem de poging van het bestuur om ‘tijd te kopen en beleggers te kalmeren om underperformance en onderwaardering aan te pakken’.

Litt herhaalt in diverse media dat HBC actie moet ondernemen om waarde te halen uit zijn aanzienlijke vastgoedposities en om de aandelenkoers te verhogen. Daarnaast moeten andere opties in overweging worden genomen, waaronder de verkoop van keten Saks Fifth Avenue. Tevens eist Litt van HBC om zich terug te trekken uit Europa.

De macht van een kleine activistische aandeelhouder wordt pas echt goed zichtbaar als twee dagen na het vertrek van de topman, HBC bekend maakte dat New Yorkse investeerder Rhône Capital een half miljard dollar gaat investeren in HBC.

Daarnaast zal het fonds voor 850 miljoen dollar het prestigieuze pand van Lord & Taylor aan Fifth Avenue in New York overnemen, samen met werkruimteverhuurder WeWork, dat er zijn hoofdkantoor zal vestigen.

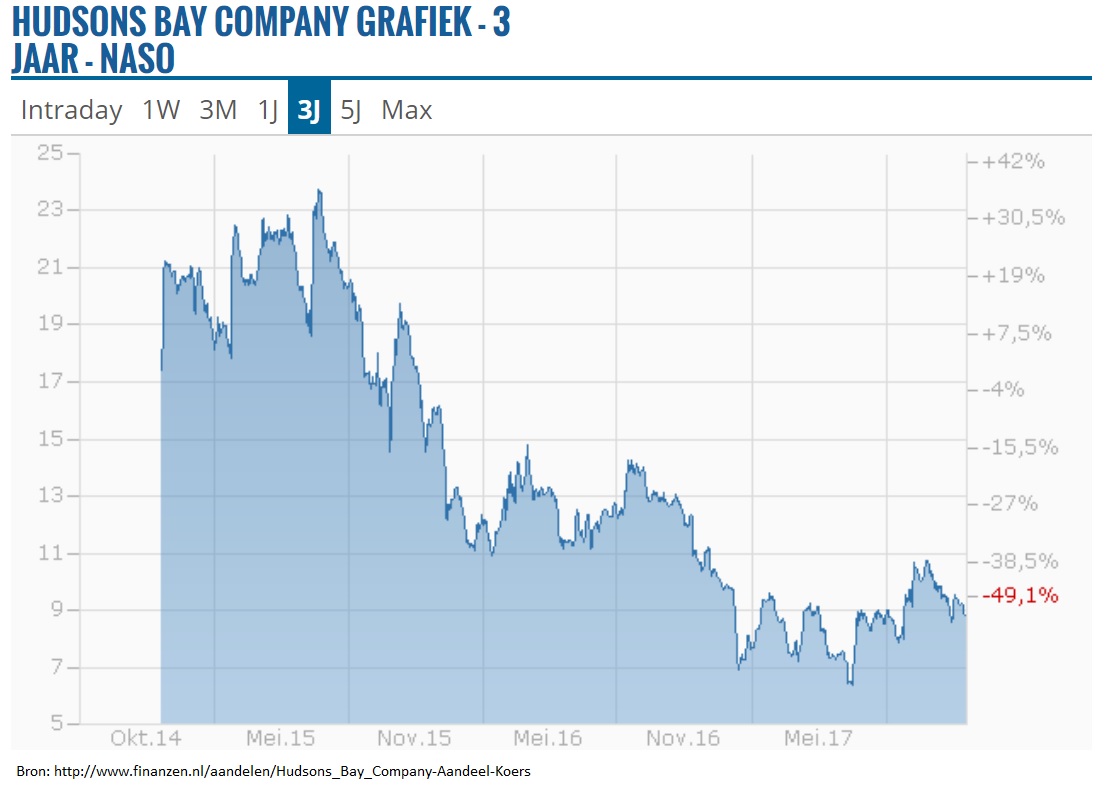

Toch leken de aandeelhouders van HBC niet erg onder de indruk. De aandelenkoers reageerde nauwelijks op deze megadeal. De gematigde reactie suggereert dat aandeelhouders radicale veranderingen willen. Ook Jonathan Litt was niet bepaald tevreden en tekende zelfs beroep aan tegen de investering van een half miljard dollar van investeerder Rhône Capital.

De transactie werd vorige week unaniem goedgekeurd zonder inbreng van minderheidsaandeelhouders (zoals Litt is). Dit viel bijzonder slecht bij Litt en hij wil een hoorzitting over hoe deze deal tot stand is gekomen. De hoorzitting zal waarschijnlijk plaatsvinden ergens in december 2017.

Staat HBC er dan echt zo slecht voor?

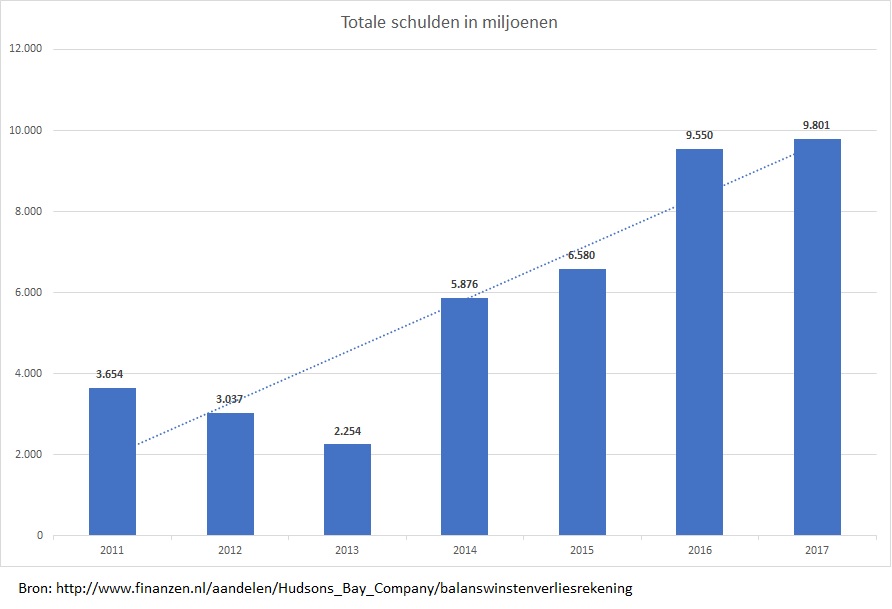

Om kort te zijn: ja. Het bedrijf heeft een gigantische schuldenberg en lijkt haar ketens maar niet goed aan de praat te krijgen.

Veel financieel analisten zijn negatief over het aandeel HBC, het financiële incasseringsvermogen is niet sterk en technische vooruitzichten ogen niet fraai.

Het verlies liep over 2016 op tot meer dan een kwart miljard euro. De voornaamste oorzaken zijn volgens HBC dalende verkopen, vooral in Noord-Amerika, oplopende financieringskosten en gestegen huurlasten.

Concernbreed was er sprake van een omzetdaling van 4 procent. In juni van dit jaar maakte HBC al bekend dat er 2.000 banen geschrapt zouden gaan worden in Noord-Amerika. Volgens eigen zeggen om ‘beter te kunnen inspelen op de retailmarkt en minder kosten te maken.’

Kaufhof

Ook in Duitsland en België gaat het niet goed.

HBC kocht de Duitse warenhuisketen Kaufhof en het Belgische Galeria Inno in 2015 voor bijna 3 miljard euro. Sindsdien is het niet gelukt de 97 warenhuizen in Duitsland en 16 winkels in België vlot te trekken. Het afgelopen kerstseizoen daalde de omzet zelfs.

Volgens berichten in de Duitse pers verkeert de Galeria Kaufhof in commerciële moeilijkheden. Door de tegenvallende resultaten en geruchten over een verkoop, weigert de Duitse kredietverzekeraar Euler Hermes sinds kort leveranciers aan Kaufhof nog volledig te verzekeren voor geleverde artikelen.

Deze actie legt een bom onder komend kerstseizoen. Waar normaal gesproken alle kleding en andere items nu al worden besteld, moet er nu anders worden ingekocht.

Dit is natuurlijk koren op de molen voor Jonathan Litt, die zijn eis tot een exit uit Europa hiermee bevestigd ziet.

Als klap op de vuurpijl brengt de grootste rivaal van HBC in Duitsland, het Oostenrijks bedrijf Signa Holding begin november een onverwacht bod uit van 3 miljard euro op het Duitse Kaufhof.

Het gaat om de overname van alle Kaufhof panden (het is niet duidelijk of het Belgische Galeria Inno hier ook onder valt). Het bod van 3 miljard euro is meer dan HBC twee jaar geleden zelf voor Kaufhof betaalde en omvat zelfs de schulden van de verlieslijdende warenhuizen.

De aan(deel)houder wint

‘Het is het Oostenrijkse vastgoedbedrijf Signa vooral te doen om de Kaufhof-panden op A-locaties in de Duitse steden’, verklaart sectorbankier Dirk Mulder van ING in het Algemeen Dagblad. Voor zover bekend is Signa Holding niet geïnteresseerd in de nieuwe Nederlandse warenhuizen. Verkoop van de Duitse warenhuizen zal het echter lastig maken de huidige tien Nederlandse warenhuizen rendabel te krijgen, voorspelt beursanalist Corné Van Zeijl: ‘Die paar warenhuizen krijg je nooit rendabel. Daar is schaalgrootte voor nodig. Met winkels in drie Europese buurlanden profiteert HBC nu van schaalvoordelen bij onder meer de inkoop, gezamenlijke ICT-systemen en administratie.’

HBC doet het bod in een reactie af als amper het bestuderen waard. ‘Zoals eerder gezegd is onze Europese business een belangrijk element voor onze strategie. Onze focus ligt op onze plannen voor de komende feestdagen.’

Bloed ruiken

Zo simpel afwimpelen werkt echter niet meer voor HBC. De macht ligt bij de ontevreden aandeelhouders, die onder leiding van de getergde Litt bloed ruiken en de macht binnen het concern willen overnemen.

In een brief aan de aandeelhouders van HBC schrijft Litt dat het verkopen van het Duitse onroerend goed ‘Op of boven de door de onderneming vastgestelde NAV waarschijnlijk de optimale en laagste-kostenoptie is om kapitaal aan te trekken – en onderstreept verder de vastgoedwaarde van het bedrijf.’ Met andere woorden, dit is cashen, dus dit moeten we doen.

Een portefeuillemanager bij CI Investments, een van de grootste aandeelhouders van HBC, was het er ook over eens dat HBC het aanbod van Signa uitgebreid moest bekijken.

Een Amerikaanse retaildeskundige laat optekenen: ’Ik denk dat HBC moet uitstappen -van zijn Kaufhof-locaties- omdat ik vanaf de eerste dag altijd heb gezegd dat ze te veel op hun bord hadden. Ze hadden te veel dingen onderweg en je kunt niet alles goed doen. Ik heb altijd het gevoel gehad dat deze Duitse keten voor hen een afleiding was.’

‘Als ze hiermee akkoord gaan en deze deal wordt gedaan, lijkt het erop dat ze meer doelgericht willen zijn, geografisch gezien met waar ze mee bezig zijn’, aldus de CEO van een grote investeringsmaatschappij.

Van pelsruiler naar vastgoedboer

Alles lijkt er dus op te wijzen dat HBC geen andere mogelijkheid heeft dan het bod op de Duitse warenhuizen te accepteren. De druk vanuit de aandeelhouders is gigantisch.

Het lijkt de voorbode te zijn van een vertrek uit Europa. Zonder de voordelen van gezamenlijke en overkoepelde Europese afdelingen, lijkt succes voor de Belgische en Nederlandse warenhuizen ver weg.

De twee à drie jaar die directeur inkoop en marketing Jacco van der Steen nodig denkt te hebben om voet aan de Nederlandse grond te krijgen, lijkt een onhaalbare kaart. De ontwikkelingen in Amerika volgen elkaar in een moordend tempo op, rustig aan het merk bouwen zit er voor Hudson’s Bay Nederland voorlopig niet in.

De aandeelhouders van HBC volgen Jonathan Litt blind als het gaat om de radicale koerswijziging voor HBC. Geen winkeltje meer spelen in eigen panden, maar investeren in aankoop en verkoop van vastgoed en daar een mooi rendement op behalen.

De resultaten van de winkelketens zullen naar alle waarschijnlijk blijven tegenvallen. Door alle commotie rondom de aandeelhouders heeft HBC haar strategie continue moeten aanpassen om deze achterban rustig te houden. Dat dit ten kosten kan gaan van het bedrijfsresultaat zal volgend jaar pas echt duidelijk worden.

Het biedt in iedere geval weinig houvast om positief te blijven over de kansen voor de Nederlandse Hudson’s Bay warenhuizen. Bij een verkoop van de Duitse warenhuizen heeft HBC tijdelijk financieel meer lucht, maar de honger naar meer rendement en dividend is nog lang niet gestild bij de aandeelhouders.

Zij lijken niet te rusten totdat het 347 jaar oude historisch retailmonument HBC is veranderd in een vastgoedbedrijf. En zo kan het gebeuren dat één man van retailreus HBC een vastgoedboer weet te maken.

* Bas Vermond is organisatie-adviseur

Dit blog verscheen eerder op de site van Vermond.

Reacties:

Om een reactie achter te laten is een account vereist.

Inloggen Abonneer nu